Kapitalbezug oder Rente?

Bei der Pensionierung haben Sie die Wahl, Ihr Vorsorgevermögen in Form einer monatlichen Rente, einer Einmalzahlung oder einer Kombination aus beidem zu beziehen. Vergleichen Sie, was sich für Sie am meisten lohnt.

Kapitalbezug vs. Rente

Hinweis: Dieser Rechner basiert auf allgemeinen und vereinfachten Annahmen und gibt einen groben Überblick. Lassen Sie sich für eine detaillierte Analyse von Ihrer Pensionskasse oder einem Finanzplaner beraten

Kapitalbezug

Rentenbezug

Kapitalauszahlung oder Rente? Bestimmen Sie den Schnittpunkt

Horizontale Skala: Lebenserwartung

Vertikale Skala: Vorteil bzw. Nachteil des Rentenbezugs gegenüber dem Kapitalbezug

Der Schnittpunkt gibt an, ab welchem Alter die Rente finanziell vorteilhafter ist als der Kapitalbezug; die Zahlen basieren auf der Annahme, dass der Kapitalbezug mit 65 Jahren erfolgt und der Rentenumwandlungssatz nicht sinkt.

Die Rente

Die Rente bietet ein relativ sicheres Einkommen und ermöglicht eine konkrete Finanzplanung. Bei der Pensionierung wird das angesparte Vorsorgevermögen in eine lebenslange Rente umgewandelt, die regelmässig ausbezahlt wird. Der Vorteil dieser Rentenlösung ist die Stabilität: Unabhängig von Marktschwankungen bleiben die Rentenzahlungen konstant und ermöglichen so ein berechenbares Einkommen bis ans Lebensende.

Wie hoch Ihre Rente ausfällt, hängt vom Umwandlungssatz Ihrer Pensionskasse ab. Dieser gibt an, wie viel Prozent des angesparten Kapitals jährlich als Rente ausbezahlt wird. Ein höherer Umwandlungssatz führt zu einer höheren Rente, ein tieferer Umwandlungssatz zu einem entsprechend tieferen Einkommen.

Umwandlungssatz

Der Umwandlungssatz gibt an, wie viel Prozent des Alterskapitals jährlich als Rente ausbezahlt werden. Obwohl der gesetzliche Umwandlungssatz nach dem Scheitern der letzten BVG-Revision immer noch bei 6.8% liegt (Stand 2024), wenden viele Stiftungen bereits heute deutlich tiefere Umwandlungssätze an. Dies ist möglich, weil der gesetzliche Umwandlungssatz nur für den obligatorischen Teil der Vorsorge gilt und die Stiftung den Umwandlungssatz für den überobligatorischen Teil frei festlegen kann. In der Summe kann dies zu einem Umwandlungssatz führen, der unter dem gesetzlichen Minimum liegt.

Berechnungsbeispiel: Wenn Sie CHF 250’000 Vorsorgevermögen in Ihrer Pensionskasse angespart haben, und der umhüllende Umwandlungssatz Ihrer Pensionskasse bei 5% liegt, dann erhalten Sie lebenslang jährlich CHF 12’500 (CHF 250’000 * 5%).

Der Kapitalbezug

Wenn Sie Ihr Vorsorgeguthaben in Kapitalform beziehen, müssen Sie sich entscheiden, ob Sie das Kapital selbst anlegen oder die Verwaltung einer Bank bzw. einem Vermögensverwalter übertragen wollen. Wenn Sie das Kapital selbst verwalten wollen, ist es wichtig, dass Sie es auch tatsächlich anlegen, am besten passiv und mit einer klaren Strategie. Das klingt banal, ist es aber nicht. In der Praxis handeln viele Privatanleger emotional und lassen beträchtliche Summen auf dem Bankkonto liegen, wo sie keine Rendite abwerfen und die Teuerung am Wert des Geldes nagt.

Um die Teuerung zu schlagen, braucht es eine Rendite nach Kosten, die höher ist als die jeweilige Teuerung. Dies zu erreichen ist anspruchsvoll. Wer beim Anlegen Fehler macht und hohe Verluste erleidet, riskiert, dass er im Alter plötzlich zu wenig Geld hat, um seinen Lebensstandard zu finanzieren.

Kurz: Es geht darum, ein möglichst optimales Rendite-Risiko-Verhältnis zu erreichen.

Die wichtigsten Unterschiede

Rentenbezug

Einkommen

Lebenslang garantiertes, konstantes Nominaleinkommen.

Höhe des Einkommens

Hängt vom Umwandlungssatz der Pensionskasse ab.

Flexibilität

Fixe Rente pro Monat.

Steuern

Die ausgezahlte Rente wird zu 100% als Einkommen besteuert. Dies führt zu einer laufenden Steuerbelastung.

Risiken

Die Rente bleibt in der Regel unverändert und wird nicht an die Inflation angepasst. Dies kann im Laufe der Jahre zu einem Kaufkraftverlust führen.

Hinterbliebene

Die gesetzliche Rente für Hinterbliebene (Ehegatten und überlebende eingetragene Partner) aus der 2. Säule beträgt 60% der Altersrente. Unverheiratete Hinterbliebene haben keinen gesetzlichen Anspruch.

Kapitalbezug

Einkommen

Auszahlung des gesamten oder eines Teils des Vorsorgevermögens.

Höhe des Einkommens

Abhängig von der Anlagestrategie.

Flexibilität

Frei planbare Kapitalentnahmen.

Steuern

Einmalige Besteuerung zum Zeitpunkt der Auszahlung, getrennt vom übrigen Einkommen und in der Regel zu einem niedrigeren Satz. Danach wird das verbleibende Kapital als Vermögen und die daraus erzielten Zinsen und Dividenden als Einkommen besteuert.

Risiken

Lebt man länger als erwartet oder ist das Anlageergebnis schlechter als angenommen, ist man auf andere Einnahmequellen angewiesen (AHV, Verwandte, etc.).

Hinterbliebene

Das Vermögen bleibt im Besitz der Erben und unterliegt den güter- und erbrechtlichen Regelungen.

Entspannt im Ruhestand mit regelmässigen Auszahlungen

Nach der Pensionierung werden Sie auf regelmässige Auszahlungen aus Ihrem Pensionskassengeld angewiesen sein, um Ihren Lebensunterhalt zu bestreiten.

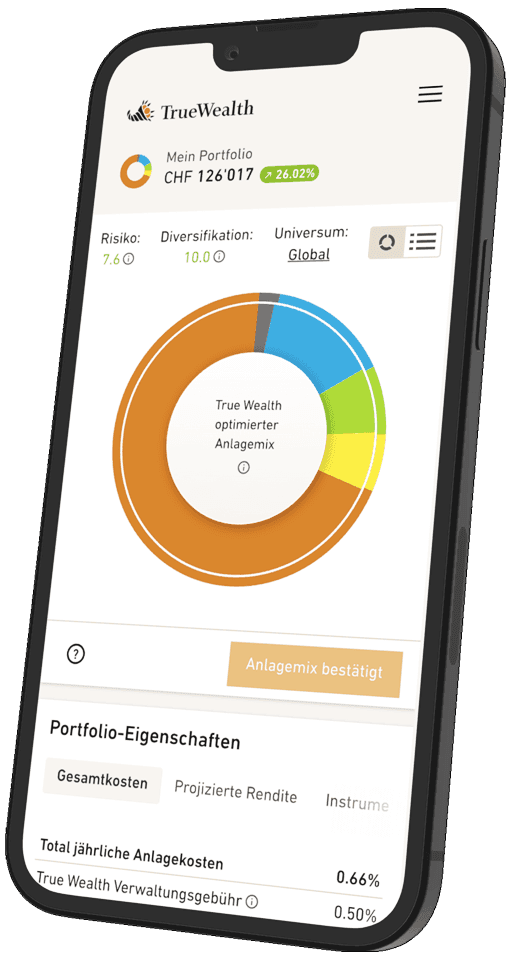

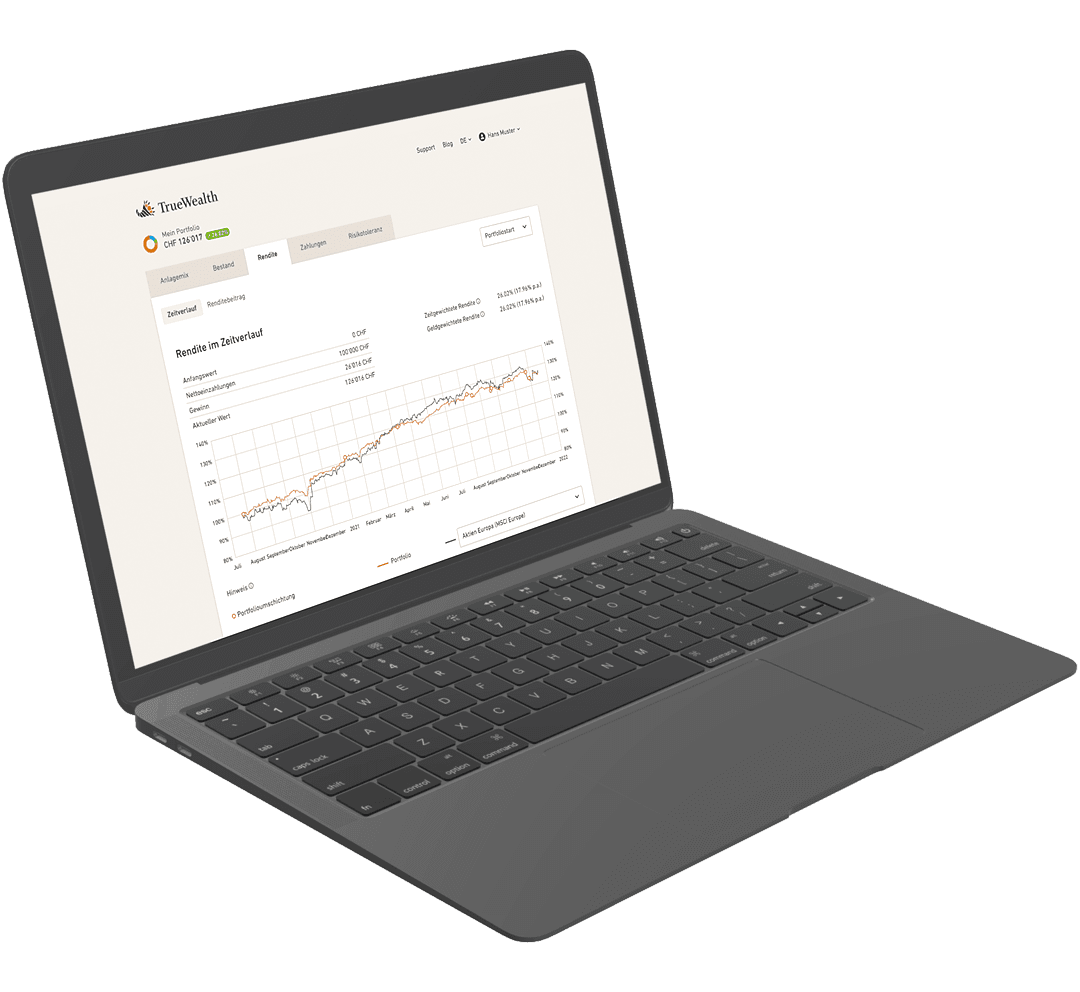

Mit dem Entnahmeplan von True Wealth können Sie Ihre Auszahlungsbeträge einfach und flexibel festlegen. Sie haben die volle Kontrolle und können die Auszahlungen jederzeit an Ihre individuellen Bedürfnisse und Lebensumstände anpassen.

Ihre Vorteile mit True Wealth

- Tiefe Kosten und Gebühren

Nur 0.25-0.50% Vermögensverwaltungsgebühr pro Jahr. - Regelmässiges Rebalancing

Um eine optimale Diversifizierung zu gewährleisten, werden die Portfolios regelmässig überprüft und ggf. angepasst. - Hohe Liquidität

Sie können jederzeit über Ihr Vermögen verfügen. - Individuelle Portfolios

Sie erhalten ein auf Ihr persönliches Risikoprofil zugeschnittenes Portfolio. Dieses kann bei Bedarf angepasst werden. - Einfaches und verständliches Reporting

Mit dem Online-Login und der App behalten Sie jederzeit den Überblick. Alle Reports sind übersichtlich und transparent gestaltet.

Fragen & Antworten

Wir beantworten Ihnen gerne jede Frage. Die häufigsten Fragen finden Sie gleich hier.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen