#20 Conseil en placement et gestion de fortune: quelle est la différence?

Les investisseurs disposent aujourd'hui de plusieurs options pour placer leur argent. Ils peuvent soit s'occuper eux-mêmes de leurs investissements. Si vous ne souhaitez pas gérer vous-même votre portefeuille, vous pouvez choisir entre le conseil en investissement et la gestion de fortune. L'un est bon pour vous, l'autre est bon pour la banque ou le conseiller en placement.

Compte de négociation

Si vous disposez de beaucoup de temps et de connaissances, vous pouvez gérer vous-même votre portefeuille dans le cadre d'un compte de négociation. Le titulaire d'un compte de négociation décide de tout de manière autonome, de la sélection des instruments d'investissement à chaque transaction, sans conseil extérieur. Le trader donne simplement à la banque détentrice du compte des instructions sur le moment, le contenu, la manière et la place boursière où il doit effectuer ses transactions, et la banque s'exécute. Dans le jargon, les banques appellent cela «exécution seule» ou «compte de courtage». La banque est rémunérée par les frais de courtage sur vos transactions et par les droits de garde sur les titres détenus dans votre compte de dépôt. Lors d'opérations en devises, la banque se rémunère également par une majoration du taux de change interbancaire. Lors de l'achat de fonds d'investissement, des frais d'entrée et des commissions de rachat sont souvent appliqués, et le gestionnaire du fonds gagne également de l'argent sur le fonds.

Si vous savez ce que vous faites et que vous êtes prêt à y consacrer beaucoup de temps, vous pouvez envisager de gérer vous-même vos actifs.

Comparaison entre le conseil en investissement et la gestion de fortune

Il se peut toutefois que vous fassiez partie des personnes qui ne souhaitent pas gérer elles-mêmes leur patrimoine. Dans ce cas, les banques vous proposent de choisir entre le conseil en placement et la gestion de fortune. Il existe une différence importante entre ces deux produits, qu'il est important de comprendre.

Le conseil en investissement

Le conseil en investissement n'est pas ce que l'on croit. Lorsque vous recevez un conseil en investissement, votre banque vous suggère des transactions, par exemple l'achat d'une action, d'un fonds ou d'un produit structuré. Ou bien, vous faites une proposition de transaction et la banque vous donne son avis. Cependant, vous êtes responsable de chaque décision, de chaque achat, y compris des mauvais achats. Bien que la banque doive vérifier si un instrument d'investissement donné vous convient fondamentalement et vous fournir des informations appropriées sur les risques, elle n'a pas d'obligation fiduciaire à votre égard. Cela signifie qu'elle peut faire passer vos intérêts avant les siens, puisque vous décidez vous-même des transactions à effectuer.

Pour ce service, vous payez généralement une commission de conseil annuelle. La banque se rémunère également sur les frais de courtage, les marges sur les devises et les instruments d'investissement. Par exemple, si l'on vous vend des fonds d'investissement propres à la banque ou des fonds pour lesquels elle perçoit une commission de vente. Selon le cas, cela signifie que vous payez votre banque pour qu'elle vous vende des produits qui sont lucratifs pour elle, mais pas nécessairement pour vous. La banque a également intérêt à effectuer le plus grand nombre de transactions possible, car cela lui permet d'augmenter ses revenus provenant des frais de courtage et des surtaxes sur les devises.

Gestion de fortune

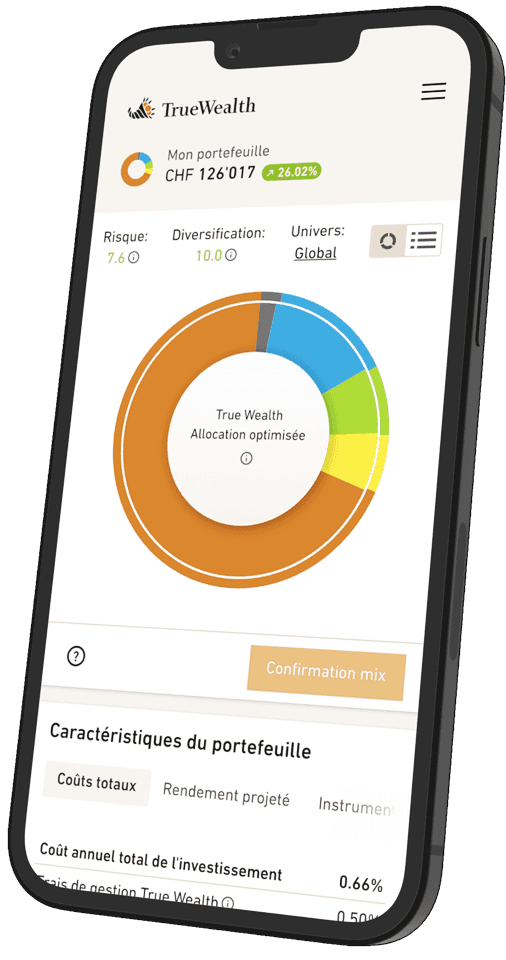

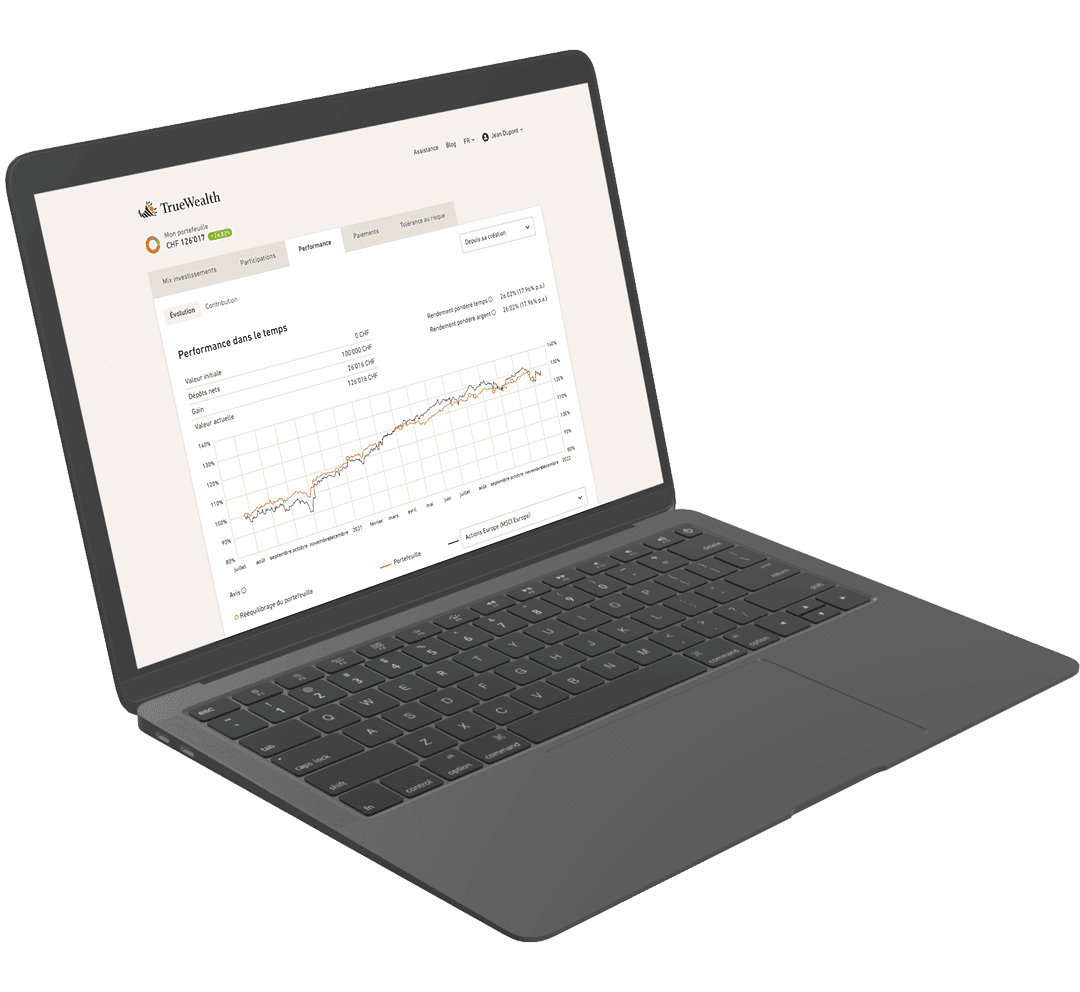

La gestion de fortune convient en revanche aux personnes qui n'ont ni le temps ni l'envie de s'occuper des détails de leurs investissements. Avec un mandat de gestion de fortune, vous déléguez la gestion d'une partie de votre patrimoine à une banque, à un gestionnaire de fortune ou à une plateforme de gestion de fortune en ligne. Avec le mandat, vous donnez au mandataire le pouvoir d'acheter des titres avec votre argent et de gérer ainsi votre portefeuille d'investissement. Le gestionnaire de patrimoine ou la plateforme de gestion de patrimoine a l'obligation fiduciaire de faire passer vos intérêts avant les siens. Cela ne signifie pas que vos intérêts personnels et vos préférences ne peuvent pas être pris en compte, bien au contraire. Dans un premier temps, le gestionnaire de fortune ou la plate-forme analyse votre situation financière personnelle et évalue votre capacité de risque, votre appétence au risque et, bien entendu, vos objectifs d'investissement. Cette évaluation sert ensuite à établir votre profil de risque personnel, qui sert de base à l'élaboration de votre stratégie d'investissement. Une bonne stratégie d'investissement est essentielle, car elle définit les proportions des différentes classes d'actifs dans votre portefeuille. Un bon gestionnaire de patrimoine tiendra également compte de vos préférences personnelles à ce stade. Sur une bonne plateforme de gestion d'actifs en ligne, cela est désormais possible avec très peu de temps.

L'avantage de la gestion de fortune est que vous ne devez pas vous préoccuper des détails de vos investissements, ce qui vous fait gagner beaucoup de temps.

Connaissiez-vous déjà la différence entre le conseil en investissement et la gestion de fortune? J'espère que cet article vous a aidé à mieux comprendre les avantages et les inconvénients de ces deux options. Si vous avez des questions ou souhaitez partager vos réflexions, n'hésitez pas à laisser un commentaire ou à m'envoyer un courriel à l'adresse. À la prochaine fois!

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test