Investir passivement: Car la sélection des actions est une question de chance

Chez True Wealth, nous apportons beaucoup de soin à la construction de votre portefeuille. Mais pas du tout dans la sélection des actions individuelles. Pourquoi?

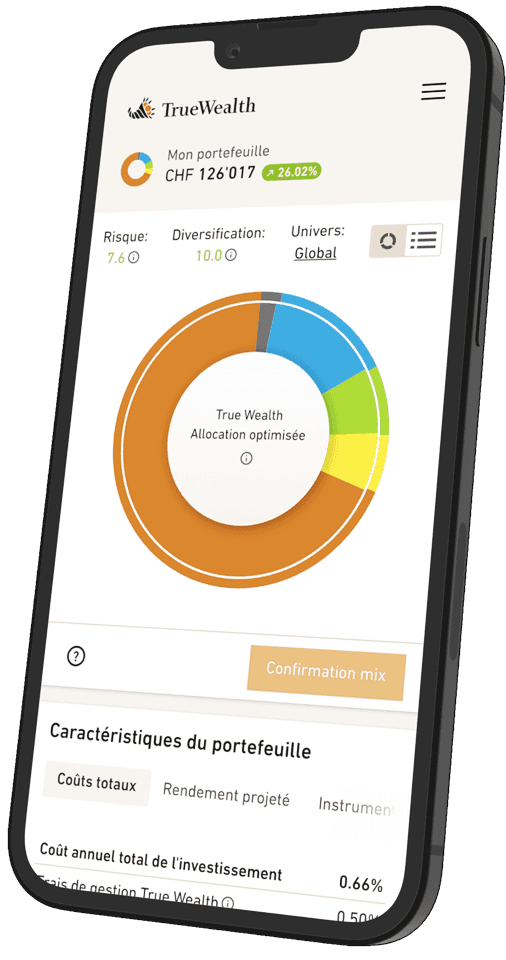

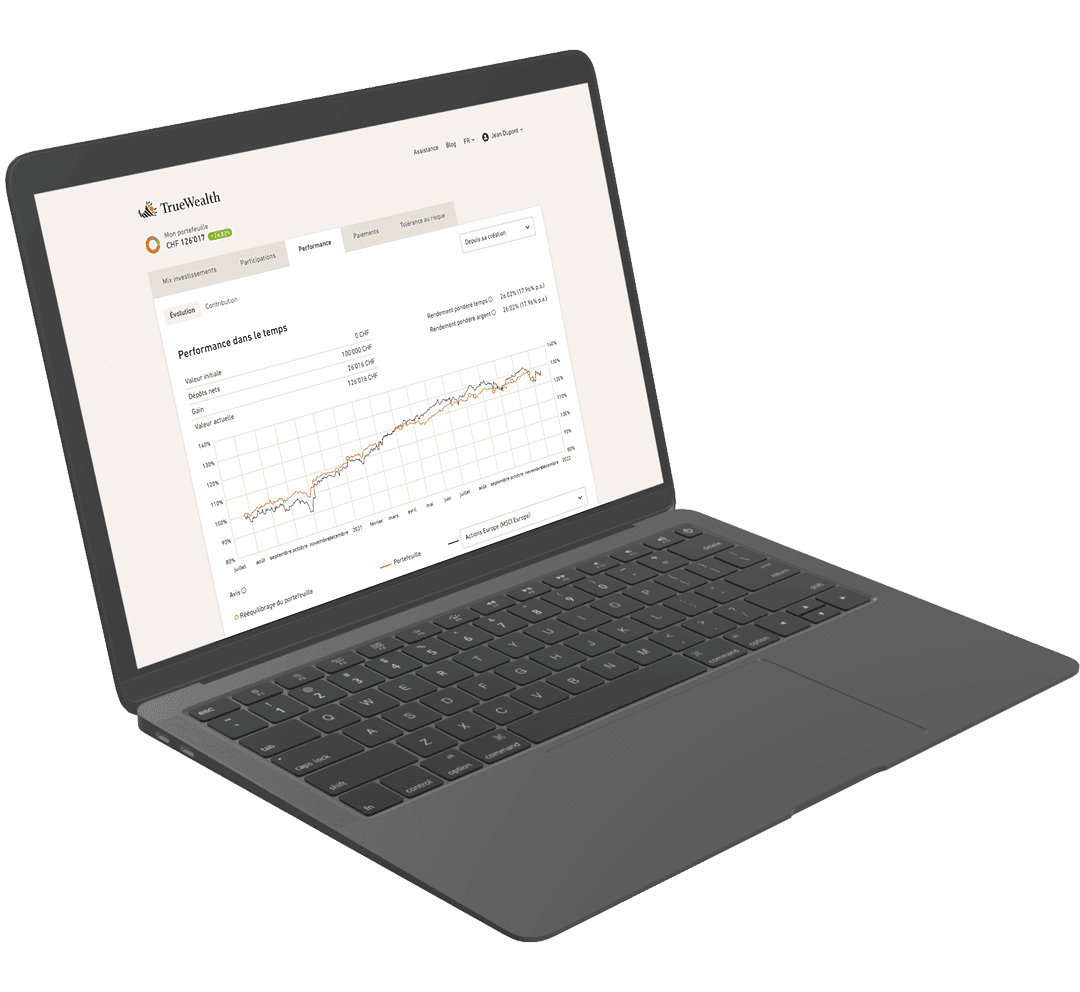

Chez True Wealth, nous adoptons une approche passive de l'investissement pour nos clients. Pour beaucoup, cela paraît étrange à premier abord: Comment ça, passif? Ils ne font rien? C'est loin d'être le cas. Nous veillons très attentivement à ce que nos investisseurs aient le meilleur portefeuille possible. Celui qui correspond à leur capacité et à leur propension personnelles à prendre des risques. Mais il y a une chose – et c'est le côté passif de notre approche – que nous ne faisons pas de manière ciblée: Nous ne consacrons pas d'énergie à la sélection d'actions individuelles.

Il y a trois bonnes raisons à cela:

La plupart des gens choisissent les mauvaises actions

De nombreux investisseurs essaient de choisir les bonnes actions, et de les acheter et de les vendre au bon moment. Cela ne se passe généralement pas bien. La plupart de ces investisseurs perdent de l'argent à long terme avec cette approche. C'est ce que montrent de nombreuses études. Parmi toutes ces études, celle de Terrance Odean est celle qui m'a le plus impressionné.

Pour cette étude, les chercheurs ont examiné pendant sept ans tous les trades sur plus de 10'000 comptes de trading d'un courtier. Ils ont ainsi obtenu un aperçu de chaque transaction de ces clients – près de 163'000 transactions au total. Ils ont ensuite regroupé en paires chacune des transactions se suivant de près dans le temps: On a considéré comme un échange chaque fois qu'un investisseur a vendu une action et en a acheté une autre juste après.

La thèse des chercheurs: Si un investisseur vend une action et en achète une autre à la place, c'est qu'il a une opinion claire sur ces deux actions. Il échange une action contre une autre. Il pense donc que sa nouvelle acquisition sera plus performante que l'ancienne action qu'il détient. Mais cette croyance est-elle fondée?

Barber et Odean ont comparé la performance des paires d'échange sur une période d'un an. Le résultat est sans appel: En moyenne, les nouvelles actions achetées ont moins bien rapporté que celles qui ont été vendues. Et ce de manière considérable: De 3.2%. (Et c'est sans compter le fait que chacun des investisseurs a dû payer des frais de négociation pour ce mauvais échange dans son portefeuille).

Pour les 10'000 investisseurs privés, cela ne signifie pas nécessairement qu'ils ont perdu de l'argent. Lors d'une bonne année boursière, il se peut qu'ils aient tout de même réalisé un bénéfice. Mais ils sont restés en dessous de leurs possibilités – et des possibilités du marché. Mais qui a gagné l'argent qu'ils ont laissé sur la table? Les professionnels?

Les professionnels ne font guère mieux que les amateurs

Les investisseurs privés vendent les mauvaises actions, et ils achètent les mauvaises actions. Cela peut s'expliquer en partie par le fait qu'ils sont influencés par l'actualité. Par toutes les informations qui leur tombent dessus de manière désordonnée au quotidien.

Les professionnels sont plus sélectifs. Ils traitent eux aussi une grande quantité d'informations. Ils réagissent toutefois moins impulsivement à ce qui leur parvient ad hoc, mais ils recherchent des informations de manière ciblée. Ils ont généralement une bonne formation et, pour certains, des années d'expérience. Cela les aide à classer les informations dans un contexte pertinent. Et comme ils sont payés pour cela, ils ont aussi le temps de chercher des informations qui n'ont pas encore fait la une des journaux.

C'est pourquoi ils aiment se qualifier eux-mêmes de «smart money». On pourrait penser qu'avec un tel bagage, ils devraient être en mesure de réaliser la tâche de récolter, pour eux et leurs clients, le surplus de rendement ayant échappé aux investisseurs privés.

Plus de cinquante ans de recherche arrivent toutefois à un tout autre résultat. Typiquement, chaque année, deux fonds de placement sur trois sont moins bons que l'indice de référence qu'ils tentent de battre, comme le résume John C. Bogle en passant en revue l'état de la recherche. Faut-il donc partir à la recherche du gestionnaire qui a battu le marché et deux de ses collègues?

Les gestionnaires de fonds ont aussi de la chance

Daniel Kahneman a eu l'occasion d'observer le monde des professionnels de l'intérieur. Le psychologue, qui a reçu le prix Nobel d'économie en 2002, a pu travailler avec les données internes d'une société de gestion de fortune de Wall Street. Cette entreprise a minutieusement documenté les performances de ses gestionnaires. La performance des actifs gérés est en effet essentielle à la détermination du bonus qui sera versé à chacun des gestionnaires à la fin de l'année.

Ce qui a le plus intéressé Kahneman dans ces données internes, c'est de savoir si les gestionnaires de portefeuille qui ont été les plus performants cette année le seront aussi l'année suivante. Les bonnes performances sont-elles constantes? Pour ce faire, il a examiné les résultats de huit années et comparé toutes les années deux à deux: Année 1 avec année 2, année 1 avec année 3 – jusqu'à l'année 7 avec l'année 8. Il en a résulté 28 coefficients de corrélation, exactement un pour chaque paire d'années comparées.

Bien entendu, Kahneman a uniquement entrepris ce calcul parce qu'il pensait que la performance ne serait pas très régulière, que la cohérence serait globalement faible et qu'en fin de compte, la performance annuelle de chaque gestionnaire aurait aussi une part de chance. Il avait néanmoins supposé que la performance serait aussi un peu liée à l'habileté. Comme dans une partie de poker. Les cartes sont certes une question de chance, mais les bons joueurs misent davantage sur les bonnes que les mauvaises mains.

Le résultat a surpris même le sceptique Kahneman: Il était encore plus faible que prévu. La moyenne des corrélations était de 0.01 – la sélection professionnelle des actions n'était pas meilleure qu'un jeu de dés. (Là, la corrélation entre les dés serait de 0.00 – si on lance les dés assez longtemps).

Voulez-vous payer des professionnels pour leur chance?

Nous avons l'habitude de payer pour un bon service. Nous payons même volontiers pour de bonnes performances. Mais voulons-nous vraiment payer quelqu’un pour avoir de la chance? C'est pourquoi, chez True Wealth, notre position est claire: Nous nous épargnons les frais liés à la sélection des actions. Et composons votre portefeuille exclusivement avec des Exchange Traded Funds (ETFs) économiques qui renoncent à une telle sélection.

Liens

- Terrance Odean: Do Investors Trade Too Much?

- Brad M. Barber and Terrance Odean: Trading Is Hazardous to Your Wealth – The Common Stock Investment Performance of Individual Investors

- John C. Bogle: Common Sense on Mutual Funds – New Imperatives for the Intelligent Investor (New York: Wiley, 2000)

- Daniel Kahneman: Thinking, Fast and Slow. (New York: Farrar, Straus and Giroux, 2011)

A propos de l'auteur

Oliver est l'un des fondateurs des plus grandes boutiques en ligne de Suisse: le grand magasin en ligne Galaxus et le spécialiste de l'électronique Digitec. Avec Felix, il a lancé True Wealth AG en 2013.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test