Les robots-conseillers: Les conseillers en investissement de l'avenir?

Aujourd'hui, les algorithmes peuvent faire beaucoup de choses qui nécessitaient auparavant des conseillers en investissement en chair et en os. Les personnes sont-elles en train de devenir superflues dans le domaine du conseil en investissement?

Je viens de lire dans The Economist que plus de 20 milliards de dollars sont investis dans le monde dans des solutions de gestion de patrimoine en ligne. L'article ne se contente pas de citer les noms des différents fournisseurs, il donne également un nom à l'ensemble du secteur: les "robo-advisors".

C'est formidable, car les fondateurs expérimentés disent: s'il n'y a pas de concurrence, il n'y a pas de marché. Mais il y a des concurrents. Et il y a un marché. Et si le secteur a désormais un nom, ce ne sont pas seulement les chiffres qui montrent une tendance.

Dans son numéro du 9 mai 2015, The Economist a additionné les fonds des clients des plus grands acteurs du secteur. Il en ressort un total de 20 milliards de dollars pour Wealthfront, Betterment, Personal Capital et Future Advisor aux États-Unis et Nutmeg au Royaume-Uni.

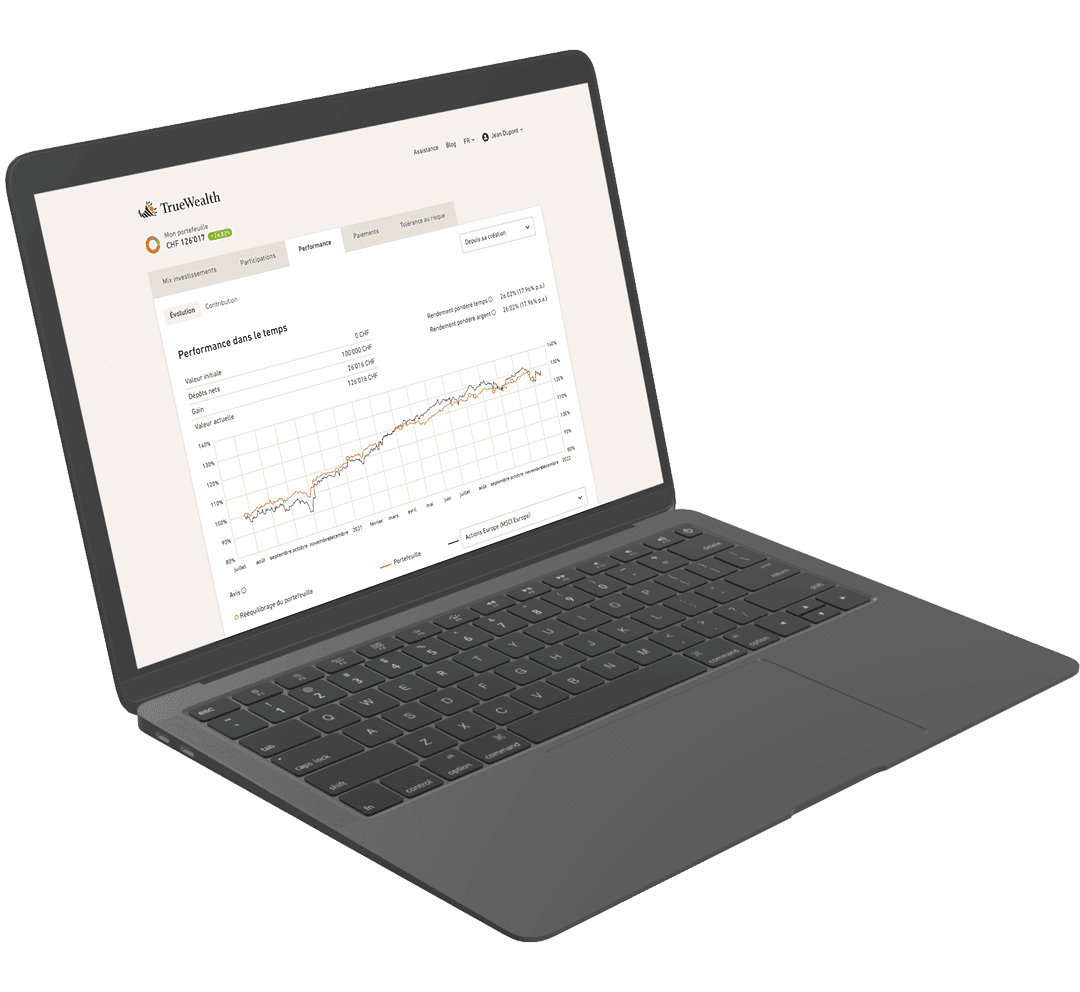

20 milliards de dollars: ce n'est pas beaucoup comparé aux 20 000 milliards de dollars d'actifs gérés par les banques dans le monde. Mais la croissance est énorme. Notre jeune secteur se développe à une vitesse qui ne se mesure pas en pourcentage à un chiffre, mais en termes de doublement – et pas seulement une fois par an, mais tous les quelques mois, en ce qui concerne le nombre de clients et les actifs investis.

Rien d'étonnant à cela. Comme tous les robo-advisors, nous sommes beaucoup plus efficaces à deux égards que les solutions traditionnelles avec des conseillers humains.

1. Chaque questionnaire peut écouter

Toute bonne gestion de patrimoine commence par l'écoute. Mais cette écoute est systématique; elle fait partie d'un processus précisément défini. Lorsqu'un conseiller en investissement humain détermine votre profil de risque, il pose en principe exactement les questions qu'il doit poser. C'est-à-dire toutes les questions. C'est pourquoi il établit avec vous une liste de contrôle, comme le fait tout pilote consciencieux avant de décoller et d'atterrir.

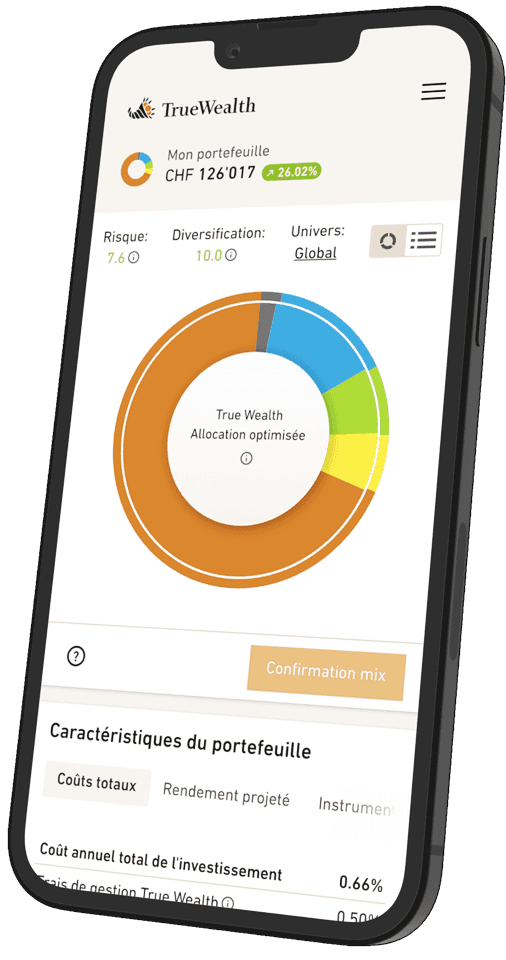

Mais rien n'est mieux adapté à la numérisation qu'une liste de questions clairement définie. (Si vous avez déjà un compte chez nous, vous connaissez déjà le processus. Nous posons toujours les mêmes questions, que vous essayiez True Wealth avec un compte test ou que vous commenciez à investir votre argent avec nous).

2. L'investissement passif est plus fructueux

La majorité des stratégies d'investissement actives ne sont pas meilleures que les stratégies passives. Mais l'investissement passif est nettement moins cher. C'est pourquoi nous nous concentrons sur les ETF, parce qu'ils ne sont pas construits autour d'une stratégie. L'investisseur n'a donc pas à payer pour une stratégie. Et c'est précisément la raison pour laquelle, dans une comparaison à long terme, l'investissement passif est plus fructueux.

Mais si vous pouvez désormais automatiser les services de conseil et investir avec des instruments à faible coût, vous pouvez offrir à vos clients deux avantages clés:

- La gestion de patrimoine devient nettement moins chère dans l'ensemble

- La gestion de patrimoine est disponible pour les petits montants d'investissement

C'est surtout le deuxième avantage qui stimule la croissance de notre jeune secteur. Les 20 milliards de dollars des fournisseurs en ligne sont répartis sur plus de comptes que jamais dans la gestion de patrimoine. Le montant moyen investi sur ces comptes est inférieur à 100'000 USD, et de nombreux comptes sont en fait beaucoup plus petits. (Vous pouvez commencer à investir chez True Wealth avec un investissement minimum de 8'500 CHF).

Lorsque les journalistes sentent une tendance, ils ne sont que trop heureux de l'exagérer. C'est ce que fait The Economist dans son titre: "Les conseillers en gestion de patrimoine sont en train de passer de mode".

Je suis certain que nous ne sommes pas les seuls à apporter une bouffée d'air frais dans l'industrie financière. De nombreuses banques travaillent d'arrache-pied pour mettre au point de nouvelles solutions qui répondront aux attentes de leurs clients privés fortunés. Et nombre de ces clients continueront probablement à s'appuyer sur des conseillers en gestion de patrimoine.

Si je suis heureux aujourd'hui, c'est avant tout pour ceux à qui les portes de la banque privée ont été fermées jusqu'à présent. Désormais, avec les algorithmes comme conseillers en investissement, la gestion de patrimoine pour tous devient à la mode.

Liens

A propos de l'auteur

Oliver est l'un des fondateurs des plus grandes boutiques en ligne de Suisse: le grand magasin en ligne Galaxus et le spécialiste de l'électronique Digitec. Avec Felix, il a lancé True Wealth AG en 2013.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test