#31 Les actions à dividendes valent-elles la peine?

Les personnes qui disposent d'un capital et qui souhaitent en tirer un rendement, par exemple à la retraite, ont trois possibilités: investir dans des titres à revenu fixe, investir dans des actions donnant droit à des dividendes ou investir dans une valeur boursière et verser régulièrement des montants partiels.

Les actions à dividendes sont des actions de sociétés qui distribuent régulièrement une partie de leurs bénéfices à leurs actionnaires. Il s'agit souvent d'entreprises bien établies, rentables et ayant une longue histoire de succès. Ces actions offrent aux investisseurs la possibilité de générer un revenu passif sans avoir à vendre leurs actions.

Un fonds négocié en bourse (ETF) de dividendes, quant à lui, est un fonds qui regroupe une large sélection de ces actions de dividendes en un seul produit financier. L'indice MSCI World High Dividend Yield, qui suit les sociétés à haut rendement du marché boursier mondial, en est un exemple.

L'attrait des ETF de dividendes

Les ETF de dividendes sont particulièrement attrayants pour de nombreux investisseurs car ils promettent des distributions régulières et offrent un certain degré de stabilité, étant donné que les sociétés qu'ils contiennent sont généralement des acteurs établis du marché avec des flux de trésorerie stables. Ces caractéristiques sont particulièrement intéressantes pour les investisseurs à la recherche d'un flux continu de revenus, par exemple au moment de la retraite ou lorsqu'ils souhaitent couvrir leurs dépenses courantes avec leurs investissements.

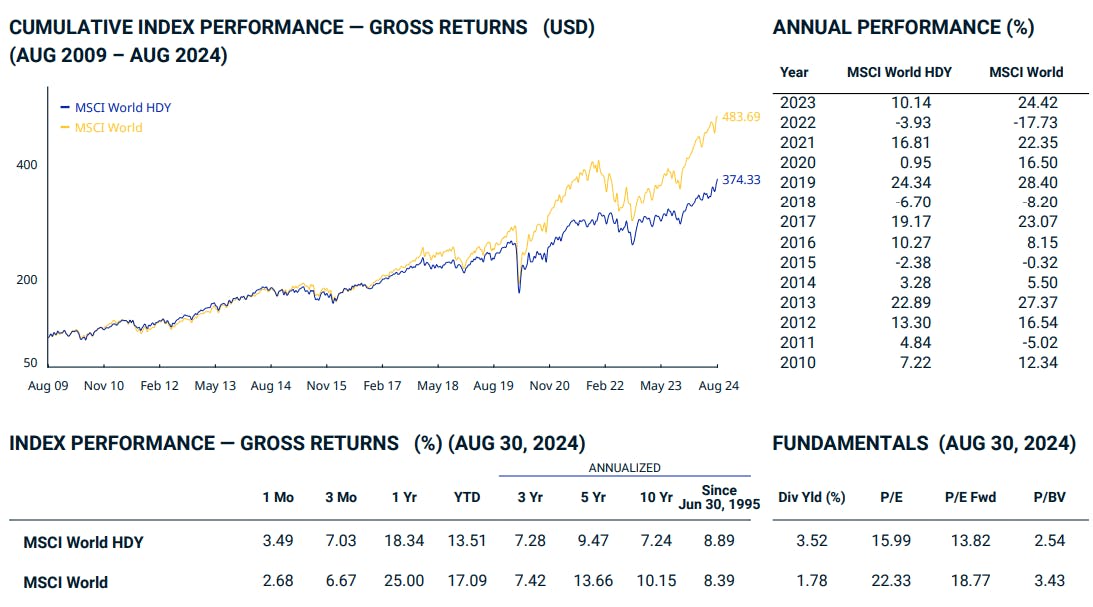

Mais les ETF de dividendes valent-ils la peine d'être investis? Pour répondre à cette question, examinons les performances passées de deux ETF. Comparons l'indice MSCI World High Dividend Yield susmentionné avec l'indice MSCI World, qui suit l'évolution du marché mondial des actions.

Comparaison des performances: actions à dividende versus indice large

Sur la base des données historiques, nous constatons que l'indice MSCI World a généré un rendement annualisé d'environ 10% au cours des dix dernières années. En comparaison, l'indice MSCI World High Dividend Yield, qui se concentre sur les sociétés à haut rendement, s'est établi à approximativement 7%. Cela signifie que l'ETF sur les dividendes a généré en moyenne 3% de rendement en moins, année après année.

Si l'on examine des périodes plus courtes (un, trois ou cinq ans), on obtient des résultats similaires: là aussi, l'ETF dividendes a enregistré des performances inférieures à celles de l'indice général. La raison en est évidente: bien que les actions à dividendes distribuent régulièrement des bénéfices aux actionnaires, elles disposent également de moins de capital à investir dans leurs propres activités ou à racheter des actions, ce qui entraîne souvent des hausses de prix.

Il est également important de mentionner que les actions à dividendes élevés sont également incluses dans l'indice MSCI World au sens large. La principale différence réside dans le fait qu'elles ne bénéficient pas d'un traitement préférentiel particulier dans l'indice standard. Ainsi, le MSCI World avait un rendement sur dividendes de 1.8% tout de même, et le double pour l'indice High-Dividend, soit environ 3.6%.

Par rapport à l'indice MSCI World, l'indice High Dividend Yield présente une volatilité plus faible, ce qui peut être considéré comme un avantage en période d'incertitude économique. Toutefois, il convient de garder à l'esprit que le risque et l'opportunité sont toujours liés dans le cadre d'un investissement. Avec un ETF de dividendes, vous prenez moins de risques, mais vous renoncez également à tout le potentiel de rendement d'un portefeuille diversifié.

Imposition des dividendes

Un autre aspect important que les investisseurs ne doivent pas ignorer est le traitement fiscal des dividendes. En Suisse, les gains en capital sont généralement exonérés d'impôt pour les investisseurs privés. Les actions dont la valeur augmente grâce à des gains de cours sont donc particulièrement attrayantes. Néanmoins, l'État prélève un impôt à la source de 35% sur les dividendes, qui peut être récupéré s'il est déclaré correctement, ce qui signifie que le revenu des dividendes est finalement taxé au taux de l'impôt sur le revenu. Cela retarde par ailleurs l'effet des intérêts composés, car l'argent récupéré ne peut pas être réinvesti entre-temps.

C'est précisément cette charge fiscale qui rend les actions à dividendes moins attrayantes pour les investisseurs privés suisses. Dans ce cas, un portefeuille de titres du marché ne mettant pas l'accent sur les dividendes offre certains avantages, parce qu'il bénéficie de gains en capital qui ne sont pas soumis à l'impôt à la source.

Les actions à dividendes sont-elles donc intéressantes?

Ce qui compte en fin de compte, c'est le rendement total. C'est-à-dire la somme du rendement des dividendes et des gains en capital, pour décider ce qui est intéressant pour vous. La Suisse est l'un des rares pays à ne pas prélever d'impôt sur les gains en capital. Par conséquent, l'approche globale du marché est souvent avantageuse pour les investisseurs suisses d'un point de vue fiscal.

Comme toujours, vos décisions d'investissement doivent être basées sur vos objectifs individuels, votre tolérance au risque et votre horizon d'investissement.

Que pensez-vous des actions à dividendes? Avez-vous déjà fait l'expérience des ETF sur les dividendes? N'hésitez pas à me faire part de vos commentaires par courriel.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test