Sécurité: Comment nous protégeons votre fortune

Avec True Wealth, vous misez sur la gestion de fortune innovante d'une startup. Et en même temps sur la sécurité des banques suisses.

Puis-je vraiment placer mon argent dans une entreprise qui propose depuis 2014 une gestion de fortune sans guichet bancaire ? N'est-il pas plus sûr de le faire auprès d'une banque ? Si vous vous posez ces questions, il est bon de savoir comment nous gérons votre patrimoine. Et où exactement votre argent et vos titres sont conservés. En fait, pas du tout chez nous, mais auprès d'une banque de dépôt.

Votre patrimoine est déposé auprès d'une banque suisse

En Suisse, seules les banques (et les maisons de titres) tiennent des comptes pour les espèces et les dépôts de titres. Si vous nous confiez la gestion de votre patrimoine, votre argent n'est pas chez nous - nous ouvrons un compte pour vous et votre patrimoine auprès d'une banque. On appelle une telle banque une banque de dépôt.

Nous avons accès à votre compte auprès de la banque de dépôt. Mais seulement de manière limitée. Nous pouvons acheter et vendre des titres sur votre compte. Pour cela, vous nous donnez une procuration, car c'est le cœur de notre mandat. En outre, nous pouvons débiter votre compte de dépôt de nos frais de gestion de fortune.

En outre : les versements ne sont en principe prévus que sur un compte ouvert à votre nom. C'était déjà la règle traditionnelle pour les gestionnaires de fortune classiques - et il en va de même aujourd'hui pour une start-up fintech comme la nôtre.

Pour se simplifier la vie, la plupart des gestionnaires de fortune numériques travaillent avec exactement une seule banque dépositaire. Chez True Wealth, vous avez même le choix entre deux banques différentes. Nous travaillons avec la Banque cantonale de Bâle-Campagne (BLKB) et Saxo Bank (Schweiz) AG.

Lors de l'ouverture d'un nouveau compte de gestion de fortune, vous décidez vous-même laquelle des deux deviendra votre banque dépositaire. Dans tous les cas, la règle est la suivante : en ouvrant votre compte d'utilisateur, nous créons pour vous un compte à votre nom auprès de la banque dépositaire.

Votre argent et vos titres y sont déposés en votre nom. Même dans le cas improbable où nous ne serions plus là, vous pouvez continuer à y disposer de vos avoirs. Par exemple, en conservant votre compte sur place. Ou en retirant l'argent liquide et en vendant les titres ou en les transférant sur un autre compte.

Reste la question suivante : à quel point votre patrimoine est-il en sécurité auprès de nos banques de dépôt ?

Protection des déposants ou garantie de l'État

En comparaison internationale, les banques suisses sont considérées comme relativement sûres. Il est néanmoins bon de savoir à quoi s'attendre dans le pire des cas - si votre banque fait faillite.

Votre argent liquide - ce que les juristes appellent les dépôts à vue - est protégé dans les banques suisses. La protection des déposants y veille. Elle s'applique à tous les comptes ouverts auprès de banques suisses. Les avoirs sont ainsi protégés jusqu'à un montant de 100'000 francs.

Pour cela, les banques se sont engagées à garantir ensemble les avoirs de leurs clients au cas où l'une d'entre elles ferait faillite. C'est l'association Esisuisse qui s'en porte garante, mais il n'existe pas de fonds de garantie.

Certaines banques offrent même une sécurité encore plus grande. Les banques cantonales, en particulier, bénéficient souvent d'une garantie d'État de la part du canton. Celle-ci n'est pas limitée dans son montant. C'est donc le canton de Bâle-Campagne qui se porte garant des avoirs auprès de notre banque de dépôt BLKB.

True Wealth est réglementé par la FINMA.

True Wealth AG dispose en outre d'une autorisation de la FINMA pour la gestion de la fortune de prévoyance et est soumise à la surveillance directe de la FINMA. L'autorisation couvre aussi bien la gestion des actifs de prévoyance (comme le Pilier 3a) que la gestion des actifs libres. Contrairement aux gestionnaires de fortune qui gèrent uniquement des fortunes libres, True Wealth n'est pas seulement autorisée par la FINMA, mais aussi surveillée par elle.

Comme le prévoit la loi, les avoirs du pilier 3a sont déposés auprès d'une fondation de prévoyance (dans notre cas, la Vorsorgestiftung 3a Digital). Comme le dépositaire est la Banque cantonale de Bâle-Campagne, la garantie de l'État s'applique ici aussi aux fonds du pilier 3a en cas de faillite de la banque. C'est important, car le troisième pilier ne connaît pas de protection des déposants.

Les liquidités ne représentent qu'une petite partie

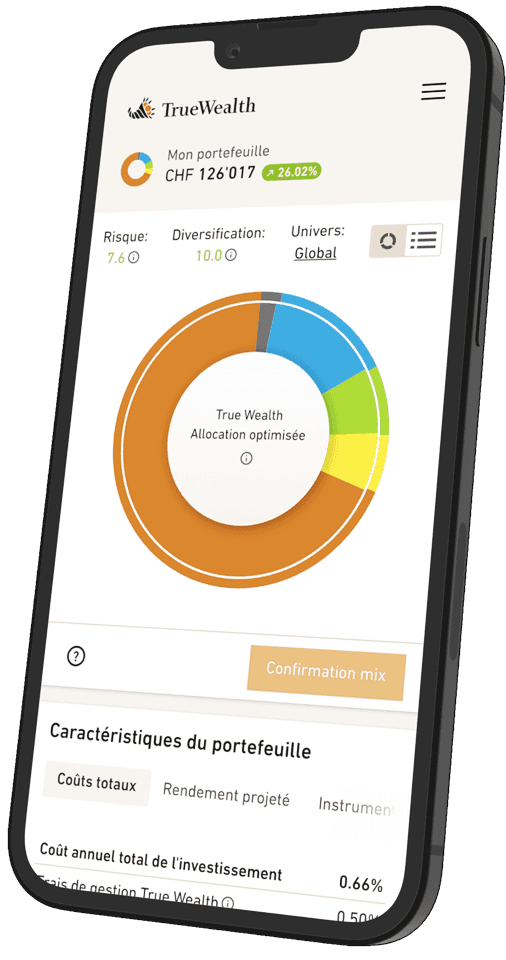

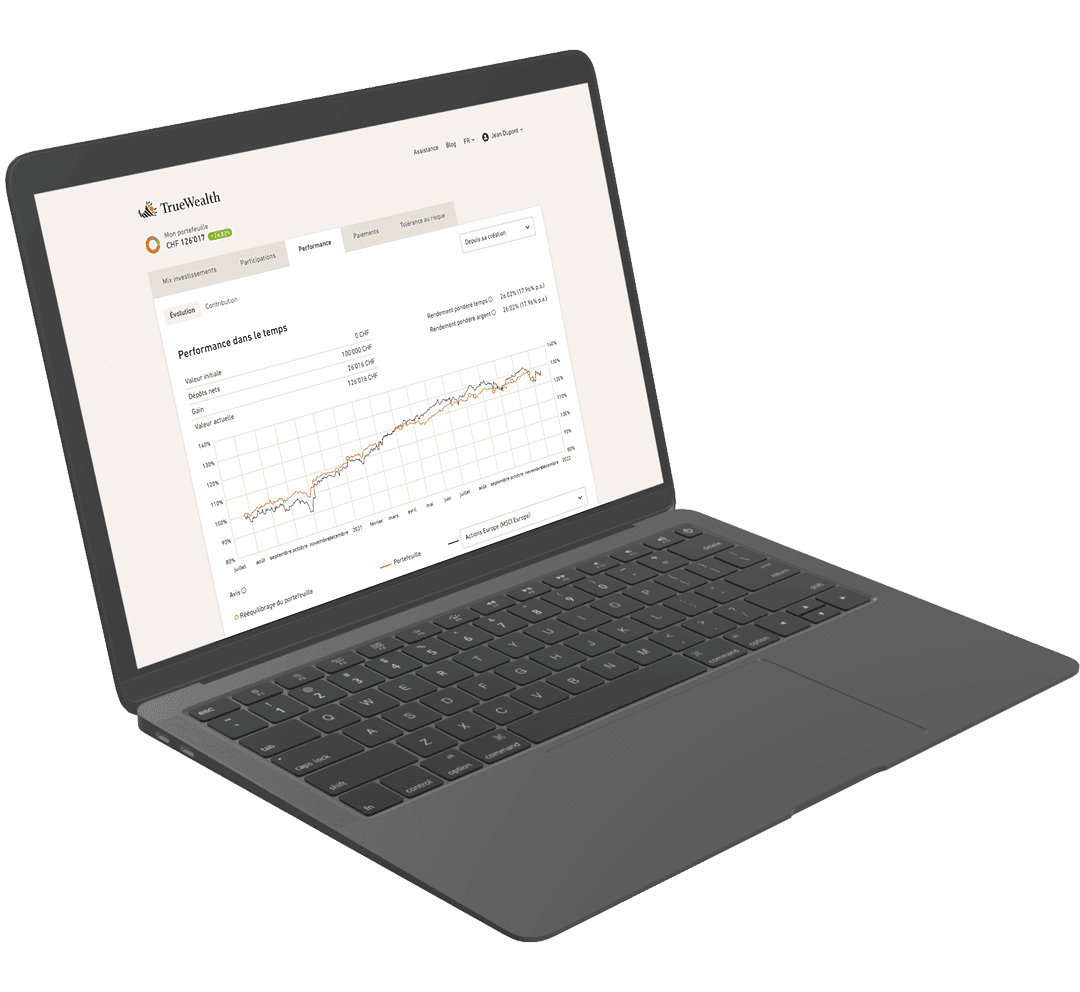

Qu'il s'agisse de la protection des déposants ou de la garantie de l'État, les deux méthodes servent à protéger les avoirs à vue (un autre mot pour le cash). Or, les liquidités sur votre compte ne représentent qu'une petite partie de votre portefeuille. En effet, les taux d'intérêt encore bas sont insuffisants. Lorsque nous travaillons pour vous à un bon rendement, nous misons pour cela sur des titres - plus précisément sur des Exchange Traded Funds (ETF) et, dans le cadre du pilier 3a, en complément, sur des fonds indiciels.

Les titres ne sont pas des dépôts

Les fonds ne sont pas des dépôts auprès de la banque. Ils n'apparaissent jamais dans le bilan de la banque. La banque ne conserve les parts de fonds que pour vous. Même si cela se fait aujourd'hui de manière numérique, on peut se représenter cela de manière simplifiée comme si vous aviez votre propre coffre-fort à la banque. C'est dans ce compartiment que se trouvent vos parts. Si la banque fait faillite, le contenu du coffre vous appartient toujours. Aucun créancier de la banque ne peut entrer dans le coffre et s'y servir.

Selon le contrat de dépôt, une banque peut toutefois prêter des parts de votre compartiment. C'est ce qu'on appelle le prêt de titres. C'est une pratique courante, surtout dans les banques d'investissement. Elle est surtout utilisée pour parier sur la baisse des cours, ce que l'on appelle le short selling. Celui qui veut vendre une action ou un ETF qu'il ne possède pas doit d'abord emprunter ce titre.

Si le vendeur à découvert se trouve dans une situation difficile et ne peut pas restituer le titre emprunté, celui-ci est perdu pour le propriétaire. Il est donc bon de savoir que nous avons exclu le prêt de titres tant à la BLKB qu'à la Saxo Bank (Suisse). Il n'y a donc pas de prêt de titres. Vos parts d'ETF restent vos parts et ne sont pas prêtées.

Les ETF sont des actifs spéciaux

Reste la question du fournisseur de l'ETF. Dans les portefeuilles de nos clients, nous misons sur les fonds des grands fournisseurs comme UBS, iShares (BlackRock), Vanguard et SPDR (State Street). La taille de ces fournisseurs assure déjà une certaine sécurité. Mais le plus important avec les ETF, c'est qu'ils sont des actifs spéciaux.

Par exemple, un ETF sur l'indice suisse SMI achète des actions de toutes les vingt entreprises qui composent l'indice. Dans les actions auxquelles elles sont incluses dans l'indice. Ces actions ne sont pas achetées par le fournisseur de l'ETF, par exemple l'UBS. C'est l'ETF lui-même qui les achète et elles sont la propriété de l'ETF, pas de l'UBS.

Le prêt de titres peut également avoir lieu au sein des fonds. Les revenus générés par le prêt aident à maintenir les frais à un niveau bas. C'est pourquoi nous utilisons un mélange d'ETF avec et sans prêt de titres.

Pour les portefeuilles de nos clients, nous utilisons en principe des ETF qui achètent et conservent effectivement les actions ou les obligations. Ces ETF sont dits à réplication physique, car ils reproduisent l'indice à partir de ses composants. Il n'y a que pour les matières premières que nous faisons actuellement une exception (sinon l'ETF devrait louer des pétroliers et des silos à blé) : Nous utilisons ici un ETF qui fait de la réplication synthétique. Il reproduit la performance des matières premières par le biais de produits dérivés et conserve la majeure partie de la fortune du fonds en tant que garantie dans des placements sur le marché monétaire.

La protection n'est qu'un côté de la médaille

Nous mettons tout en œuvre pour que votre patrimoine soit protégé au mieux. La protection des déposants ou la garantie de l'État protègent les liquidités. Des fonds spéciaux et un large renoncement au prêt de titres assurent la sécurité des titres. La surveillance directe par la FINMA assure une protection supplémentaire des investisseurs.

La sécurité totale et absolue n'existe pas : si l'on veut du rendement, il faut prendre des risques. Grâce à la diversification et au rééquilibrage, nous pouvons vous aider à atténuer les fluctuations et à obtenir un rendement aussi élevé que possible. Nous le faisons à des frais qui n'affectent pas votre rendement.

Mais nous ne pouvons pas changer le fait que le marché fluctue.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test